De toekomst van crowdfundingplatformen

Crowdfunding is bezig aan een snelle opmars. In 2014 werd alleen in Nederland op deze manier al zo’n 63 miljoen euro aan financiering verstrekt, een verdubbeling ten opzichte van 2013. Toch is dit slechts fractie van de totale hoeveelheid geld die in de vorm van leningen en kredieten wordt verstrekt. Hoe kan crowdfunding verder groeien?

Meer kansen voor crowdfunding

Vlak voor kerst kwam de Nederlandse markttoezichthouder, de Autoriteit Financiële Markten (AFM), met een plan om de verdere professionalisering van crowdfunding te bevorderen. De AFM wil dat doen door vergunningen te vereenvoudigen en, onder voorwaarden, het maximale toegestane investeringsbedrag per individu te verhogen. Ook op Europees niveau wordt gestreefd naar een aanpassing van de regelgeving en een harmonisatie op Europese schaal.

Goed nieuws is ook dat traditionele financiële dienstverleners zoals banken crowdfunding steeds serieuzer lijken te nemen, zij het voorzichtig. Ze zien crowdfunding niet zozeer als een vervanging voor de bestaande banken.

ABN AMRO-voorzitter Gerrit Zalm op Volkskrant.nl: “Crowdfunding zal nooit een alternatief vormen voor normale financiering”.

Rabobank-topman Wiebe Draijer op NRCQ.nl: “De innovaties zoals crowdfunding zijn er niet zozeer op gericht om banken onderuit te halen. Ze zijn bedoeld om de klant beter te bedienen”.

De toekomst van crowdfunding zou in plaats van een verdere groei van de bestaande vormen, wel eens veel meer kunnen liggen in nieuwe innovatieve producten en diensten waarbij elementen van samenwerken en krachten bundelen (‘crowd’) worden gecombineerd met vormen van betalen, financieren en waarderen (‘funding’). Nieuwe mengvormen dus van producten en diensten, iets wat we ook in andere domeinen van de economie zien waar digitalisering zijn intrede doet.

Digitalisering

Dankzij toenemende digitalisering, kunnen nieuwe producten en diensten worden ontwikkeld die één of meerdere functies van crowdfunding integreren in bijvoorbeeld bestaande producten en diensten. Nieuwe spelers kunnen de markt van financiering betreden zoals Apple, Samsung en Google die betaaldiensten toevoegen aan hun bestaande platformen.

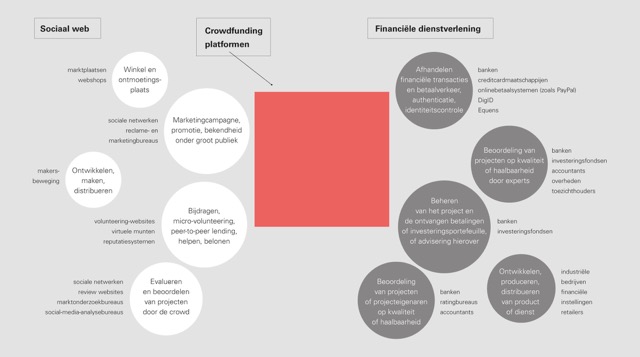

Maar er zijn meer ontwikkelingen gaande zoals is weergegeven in de onderstaande figuur.

Figuur: ontwikkelingen rond crowdfunding. Crowdfundingplatformen integreren verschillende functies van het sociale weg en/of financiële dienstverlening. Uit: ‘De kracht van platformen’. Maurits Kreijveld et al. Vakmedianet (2014). Klik op de afbeelding voor een grotere weergave.

De sociale kant

Aan de ene kant is crowdfunding nauw verweven met een bredere golf van democratisering van financiering, die gefaciliteerd wordt door het sociale web. Sociale initiatieven, die vaak een lokaal en kleinschalig karakter hebben, vinden via open toegankelijke crowdfundingplatformen hun financiering.

We hebben de afgelopen jaren de opkomst gezien van diverse vormen waarbij groepen burgers of ondernemers elkaar financieren. Zo zijn er platformen gericht op microfinancieringen (1%Club, Kiva), het lenen van geld aan elkaar (peer-to-peer lending, bijvoorbeeld Prosper, LendingClub, Tilt en Zopa), broodfondsen en kredietunies, waarbij bedrijven elkaar financieren, geld bij elkaar leggen en gezamenlijk de risico’s delen.

In zowel Nederland als het Verenigd Koninkrijk is dit momenteel de belangrijkste vorm. Crowdfunding wordt hier vooralsnog gezien als een uitbreiding van de financiering en het afdekken van de investeringsgat tussen familie-investering en venture capital, voordat de grote investeerders instappen.

Lokale overheden zetten crowdfundingcampagnes in voor de financiering van kleinschalige kunst- en cultuurprojecten en nieuwe vormen van sociale zekerheid en hopen daarmee bovendien de betrokkenheid van burgers vergroten.

Daarnaast heeft crowdfunding inmiddels ook een belangrijke bijdrage geleverd aan een makersbeweging die in een vroegtijdig stadium de mogelijkheid kreeg om producten te ontwikkelen en te laten produceren of zelfs launching customers te vinden, zonder afhankelijk te zijn van bestaande bedrijven en organisaties. Deeleconomie-initiatieven krijgen een impuls.

Hierbij kan crowdfunding een rol spelen bij het waarderen en belonen van bijdragen van vrijwilligers (micro-volunteering) en deelnemers aan grote onlineteams die samen een taak uitvoeren. De beloning wordt dan gebaseerd op de bijdrage die iemand geleverd heeft aan het gezamenlijke project. Het platform Mobbr ontwikkelt zo’n vorm van beloning.

We zien een convergentie van deze tot nu toe verschillende functionaliteiten tot meer geïntegreerde sociale marktplaatsen die een ruimere dienstverlening bieden aan hun gebruikers. Facebook integreerde op zijn website al een donatieknop voor bepaalde goede doelen, in samenwerking met het crowdfundingplatform Kiva. Facebook heeft ook al een bankvergunning aangevraagd en experimenteert net als Twitter met een ‘betaalknop’.

Het huidige ‘liken’ op sociale media kan een stuk krachtiger worden wanneer het waarderen uitgedrukt wordt in de vorm van een kleine donatie of aanbetaling. Consumenten nemen dan al een aandeel in de organisatie of het product. Verder zien we marktplaatsen die experimenteren met het mogelijk maken dat een groep gezamenlijk een product koopt en betaalt. Iets wat lijkt op het ‘united customers’ die hun inkoopmacht organiseren.

De financiële kant

Bij bepaalde crowdfunding-campagnes kunnen gebruikers het product dat ontwikkeld wordt, kopen zodra het beschikbaar komt, of ze krijgen het automatisch als het product succesvol is op basis van hun inleg in de financieringsronde.

Hiermee wordt crowdfunding een manier om heel gedoseerd investeringen te doen in de ontwikkeling van een product: vanaf het eerste idee en concept tot de productie en zelfs de marketing. Gevestigde bedrijven als IBM, Coca-Cola, Honda, Warner Bros en ING hebben crowdfunding onderdeel gemaakt van hun marketing, R&D-activiteiten en bedrijfsvoering. Daarmee kunnen ze klanten meer aan hun bedrijf binden en trouwe fans veranderen in financiers en uiteindelijk afnemers.

Crowdfunding prikkelt dan ook de bestaande financiële dienstverleners (aan de rechterkant van de figuur). Functies als projectbeoordeling, transactieafhandeling, reputatiemanagement en het investeren zelf vonden tot voor kort veelal plaats vanuit grote financiële instellingen. Dankzij digitalisering kunnen deze functies opgeknipt worden in deeltaken, die kunnen worden uitgevoerd door verschillende spelers.

Dat maakt nieuwe taakverdelingen mogelijk en raakt de positie van bestaande financiële instellingen en creëert kansen voor nieuwe toetreders uit andere domeinen. Er is bijvoorbeeld behoefte aan partijen die een rol kunnen spelen bij het vergroten van de betrouwbaarheid en de veiligheid van crowdfunding.

Het afhandelen van betalingsverkeer was tot voor kort het vrijwel exclusieve domein van PayPal, VISA en in Nederland Equens. Zij vragen per transactie eveneens een ’fee’ die even hoog kan zijn als die van de platformprovider. Inmiddels heeft ook het Nederlandse Symbid een onafhankelijk en open betaalsysteem opgezet: InterSolve, dat eveneens de mogelijkheid biedt van cadeaukaarten, loyalty coupons, vouchers en het afhandelen van transacties. Daarmee begeeft het zich op het terrein van onder andere Equens. Dit soort ontwikkelingen kan de traditioneel nogal gesloten financiële wereld open te breken en monopolies aan te pakken.

Bestaande financiers zouden crowdfunding eveneens kunnen integreren in hun dienstverlening. Nederlandse banken en verzekeraars zoals ABN AMRO, Rabobank, ING en De Amersfoortse hebben geëxperimenteerd met crowdfunding, dan wel door een samenwerking aan te gaan met bestaande crowdfundingplatform, dan wel door zelf zo’n platform op te zetten. Bestaande spelers (banken, sociale netwerken en fabrikanten met sterke merken) kunnen relatief eenvoudig mogelijkheden voor crowdfunding toevoegen aan hun bestaande producten en diensten.

Nieuwe uitdagingen

Duidelijk is dat door al deze ontwikkelingen crowdfunding steeds minder in een hokje te plaatsen is. Er komen steeds meer spelers in elkaars vaarwater en dat levert nieuwe discussies op. Zo kreeg een platformaanbieder ruzie met Facebook over de waardevolle marketinggegevens die Facebook had verzameld tijdens een crowdfundingcampagne maar die het niet wilde delen met de platformprovider.

Belangrijk is ook hoe omgegaan wordt met de ‘exit’-mogelijkheden: wanneer investeerders de gelegenheid krijgen om hun eerdere inleg te verzilveren en uit te stappen. Vorig jaar ontstond er discussie bij de verkoop van NEST (een digitale thermostaat) en de Occulus Rift (een 3D-gamingbril) die begonnen waren als een kickstarterproject en uiteindelijk voor miljarden werden verkocht.

De crowdfunders die in het eerste begin hadden geïnvesteerd, moesten met lede ogen toezien hoe de venture-capitalbedrijven, die de vervolgfase hadden gefinancierd in ruil voor aandeelhouderschap, er kort daarna met de grote buit vandoor gingen: beide bedrijven werden voor miljarden verkocht aan Google en Facebook.

Om nieuwe innovaties mogelijk te maken zijn nieuwe innovatieve financieringsplatformen nodig die verschillende functies integreren en samenwerking tussen verschillende spelers faciliteren. Platformen die meer zijn dan een kale marktplaats. Dat betekent nieuwe samenwerkingsverbanden tussen nieuwe of meer spelers. Daarvoor is een uitbreiding van de functies nodig ten opzichte van de huidige crowdfundingplatformen en ‘kale’ marktplaatsen.

De nieuwe financieringsplaatsen kunnen een volgende stap zijn in de evolutie van de huidige crowdfundingplatformen maar ze kunnen ook worden opgezet door andere spelers bijvoorbeeld de banken die het integreren in bestaande dienstverlening of door sociale netwerken als Facebook en Google die eveneens met belangstelling de ontwikkelingen volgen.

Deze nieuwe financieringsplatformen bieden een kans om de sociale en financiële kant van financiering weer met elkaar te verbinden. Geld geven met enig zakelijk gevoel en anderzijds: niet zuiver alleen gaan voor het maximale rendement en de ogen te sluiten voor de manier waarop dat gerealiseerd wordt. Dit alles past bij een moderne tijd waarin we meer oog hebben voor maatschappelijke betrokkenheid van bedrijven en overheden, betrokkenheid van burgers bij de economie en samenleving. Ontwikkeling waarbij we, zoals de slogan van de Rabobank het treffend zegt, steeds meer een aandeel krijgen in elkaar.

In mijn boek ‘De kracht van platformen. Nieuwe strategieën voor innoveren in een digitaliserende wereld.’ ga ik dieper in op de ontwikkelingen rond platformen en de innovatiestrategieën van toonaangevende bedrijven. Naast crowdfundingplatformen kijk ik daarbij ook naar de opkomst van platformen in domeinen als de zorg, de landbouw, de maakindustrie en de journalistiek.

Terechte vraag. Ik had mijn cijfers gebaseerd op die van de AFM. Die bestrijken slechts een deel van de totale markt: de door de AFM gereguleerde platformen.

Dit zijn er momenteel 24, alle ‘loan’ of ‘equity’ based platformen, en niet bijvoorbeeld donation based. Vandaar dat de cijfers een stuk lager uitvallen van bij Douw en Koren (resp. 37 versus 63 mln).

Ondanks dat is er in beide gevallen sprake van een verdubbeling. Ook het grootste platform in Nederland, Geld voor elkaar, (ruim de helf van de totale crowdfunding), zit in de AFM-cijfers.

Bedankt voor de uitleg. Bewijst maar weer eens dat je voor het totale plaatje vaak beter bij ondernemers terecht kunt, dan bij overheidsinstanties die zich beperken tot alleen hun eigen werkgebiedje. ;o)

Wat mij betreft is crowdfunding voor ondernemers overigens vooral een prachtig marketinginstrument. Het is een enorm effectieve manier om veel (extra) mensen bekend te maken met jouw bedrijf. Het zou dus vanuit dat oogpunt volgens mij nog veel vaker ingezet moeten worden dan nu al gebeurt.